España no puede caer. De ahí, precisamente, que Bruselas -es decir, Berlín y París- haya puesto en marcha un mega plan de rescate financiero con el objetivo de evitar la quiebra de países pertenecientes a la zona euro. Las cifras muestran el por qué de dicho rescate.

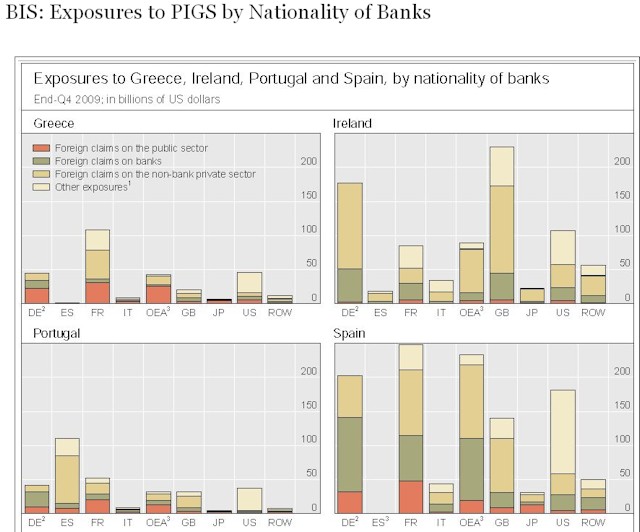

Las empresas (incluidos bancos), particulares y administraciones públicas de Portugal, Irlanda, Grecia y España (los denominados PIGS, aunque también se suele incluir a Italia en este club) debían casi 1,6 billones de dólares a los bancos de la zona euro a finales de 2009, según el último informe del Banco Internacional de Pagos (BPI), el banco de los bancos centrales: España debe 727.000 millones de dólares (590.000 millones de euros), Irlanda 402.000 millones; Portugal 244.000 y Grecia 206.000.

Dicha deuda afecta, sobre todo, al sistema financiero francés (493.000 millones de dólares) y alemán (465.000 millones). Es decir, la exposición de la banca francoalemana a los PIGS asciende a 958.000 millones de dólares (779.000 millones de euros), el 61% de la deuda total que estos cuatro países deben devolver a la banca europea. Una cifra que, curiosamente, coincide con el plan de rescate aprobado por Bruselas y el Fondo Monetario Internacional (FMI) el pasado 9 de mayo (750.000 millones de euros).

España, el gran deudor

Y en este contexto, España es, con diferencia, el principal deudor. La exposición de la banca francesa y alemana a los activos españoles asciende a 248.000 y 202.000 millones de dólares, respectivamente. Es decir, en total, España debe a alemanes y franceses 450.000 millones de dólares (366.000 millones de euros). Una cifra que, igualmente, no se aleja demasiado de la línea de crédito que baraja la Comisión Europea (CE) y el FMI para evitar la quiebra de España: entre 250.000 y 280.000 millones de euros.

Deuda privada

Los bancos franceses están particularmente expuestos al sector privado no financiero español (particulares y empresas): 97.000 millones de dólares; mientras que la banca alemana es el principal acreedor del sistema financiero nacional (109.000 millones de dólares); por su parte, la exposición de la banca británica asciende a 140.000 millones de dólares, sobre todo, al sector privado no bancario (79.000 millones).

Por otro lado, la economía irlandesa debe a la banca germana 177.000 millones de dólares, más de dos tercios al sector privado no bancario (126.000 millones). La exposición del Reino Unido a Irlanda es de 230.000 millones (128.000 millones a empresa y particulares). Mientras, la exposición de los bancos españoles a Portugal es la más alta de la zona euro, con 110.000 millones de dólares en 2009.

Deuda pública

La deuda pública representa una porción menor de la deuda viva de los PIGS con la banca europea. Los gobiernos de Grecia, Irlanda, Portugal y España deben 254.000 millones de dólares a la banca de la zona euro (el 16% del total). Nuevamente, franceses (con una exposición de 106.000 millones a la deuda pública de los PIGS) y alemanes (68.000) se llevan la peor parte.

Y España -en este caso, el sector público- se mantiene como principal deudor: el Tesoro debe 48.000 millones de dólares a la banca francesa y 33.000 a la germana; la exposición a la deuda griega asciende a 31.000 y 23.000 millones de dólares, respectivamente: mientras que el Gobierno luso debe 21.000 a franceses y otros 10.000 a alemanes.

Más allá de la zona euro, la banca internacional más expuesta a los PIGS es la japonesa (23.000 millones de dólares) y la británica (22.000 millones de dólares). España se vuelve a llevar la palma: el Tesoro debe 13.000 millones de dólares a Japón y otros 9.000 a Reino Unido.

Sin embargo, para poner estas cifras en perspectiva resulta más práctico comparar esta deuda con los fondos propios (capital) de la banca francoalemana. Así, la exposición de los bancos alemanes al sector público de España, Grecia y Portugal asciende al 12,1% de su capital Tier1 y la de los bancos franceses al 8,3%. En comparación, la exposición de los bancos italianos a los mismos sectores públicos era del 2,8% y de los suizos del 2% de su capital; mientras que la exposición de los bancos de EEUU a la deuda pública de dichos países apenas representa el 1% de su capital.

El Tier 1 mide la relación que existe entre los fondos propios de una entidad y sus activos (créditos) ponderados por riesgo. Cuanto más alto es el ratio más solvente es la entidad. Según los acuerdos internacionales vigentes (Basilea) el Tier 1 de los bancos debe situarse en torno al 4%, aunque tras la crisis la mayoría de entidades han decidido elevarlo hasta el 10% ó el 12% para fortalecer su credibilidad.

Si España cae...

Así pues, a la actual situación se le podría aplicar el siguiente dicho: Si debe 1 millón de euros al banco tiene un problema, si debe 1.000 millones el problema lo tiene el banco. Si el sector público español suspende pagos causaría un agujero de tan sólo 81.000 millones de dólares a la banca alemana y francesa.

El problema es que, desde hace semanas, el mercado también ha cerrado el grifo del crédito al sector privado, cuya deuda es muy superior. España no logra colocar su papel (público y privado) en el exterior, y siendo la deuda pública el activo supuestamente más seguro que existe, ello implica que gran parte del sector privado (financiero y no financiero) también caería en el impago, con lo que un volumen sustancial de los 450.000 millones de euros que en total debe España a ambos países no sería devuelto. ¿Conclusión? La caída de España arrastraría a la quiebra al sistema financiero francés y alemán, poniendo "de rodillas" a ambos países, tal y como alertó el pasado febrero Deutsche Bank.

De ahí, precisamente, la aprobación del mega rescate europeo, que tuvo que idearse de forma urgente tras la quiebra técnica de España el pasado 7 de mayo, cuya aplicación está siendo estudiada en estos momentos por Berlín y París. Así pues, se trata de un rescate ideado para salvar, no a España o a otros socios comunitarios -que también-, sino más bien a la banca alemana y francesa.