Los acontecimientos se suceden a una velocidad de vértigo. El problema ya no es sólo Grecia sino el efecto contagio que puede provocar la quiebra del país heleno. El riesgo país se extiende por la zona euro. El secretario general de la OCDE (que agrupa a los países más desarrollados del planeta) advierte de que la crisis de deuda se puede extender como el “virus del Ébola” hacia las economías más débiles de la Unión Monetaria.

Por ello, los economistas de JP Morgan y Royal Bank of Scotland (RBS) señalan que es posible que Bruselas precise poner en marcha un plan masivo para rescatar a los denominados PIIGS (Portugal, Italia, Irlanda, Grecia y España), similar al TARP (Plan Paulson) que aplicó el Gobierno de EEUU para salvar a su sistema financiero del colapso (más de 700.000 millones de dólares).

El coste del citado plan europeo ascendería a una cifra similar. En concreto, unos 600.000 millones de euros (800.000 millones de dólares), según estos analistas. Tales entidades consideran que la crisis griega corre el riesgo de infectarse desde Roma a Madrid, tal y como ha puesto de manifiesto la reciente rebaja crediticia aplicada por la agencia de calificación de riesgo Standard&Poor´s (S&P) a la deuda pública de Portugal y España.

Así, recomiendan a la caciller alemana, Angela Merkel, y al presidente del Banco Central Europeo (BCE), Jean Claude Trichet, la aprobación de medidas sin precedentes en el seno de la Unión, tales como el citado plan de rescate, la emisión de bonos europeos o la renovación ilimitada de préstamos extraordinarios por parte del BCE.

Todo con tal de evitar un “efecto dominó” en la solvencia soberana de algunos de los miembros de la zona euro ya que, sin duda, ello provocaría una nueva crisis financiera y el regreso de la recesión a nivel comunitario, añaden. “Quizás es el momento de pensar en opciones políticas de último recurso en la crisis soberana actual", indica David Mackie, economista jefe europeo de JPMorgan en Londres. “Puede ser el momento para la zona euro de hacer algo mucho más dramático para evitar el estrés sobre la llegada de una amplia crisis financiera que empuje a la región de nuevo a la recesión”, informa Bloomberg.

Curiosamente, el presidente de EEUU, Barack Obama, telefoneó ayer a Merkel para tratar de convencerla sobre la “importancia de adoptar una acción decidida” sobre el apoyo a Grecia. El problema es que dicha intervención puntual no aleja el fantasma del “efecto contagio” a otros países. Según Mackie, la crisis de deuda amenaza con extenderse a los PIIGS, y calcula que el coste de su rescate (excluyendo a Italia) ascendería a cerca de 600.000 millones de euros (el 8% del PIB del resto de la región).

Crisis de deuda europea

“Es una cantidad grande, pero la región tiene capacidad fiscal suficiente para prestar apoyo a los bancos y a estos países", dijo Mackie. Además, los gobiernos podrían garantizar su emisión de bonos de forma conjunta durante un período limitado como, por ejemplo, unos tres años, mediante la creación de una especie de eurobonos, según este economista. Por su parte, el BCE debería extender de forma ilimitada de programa extraordinario de liquidez a la banca admitiendo como colateral deuda pública basura (que hoy por hoy no admite) para prestar dinero a los bancos insolventes (es el caso de Grecia), según Juergen Michels, de Citigroup.

Y es que, después de que S&P calificara de bonos basura la deuda helena, si las agencias restantes (Fitch y Moody's) se suman a esta valoración, el BCE se verá obligado a cerrar el grifo del crédito a todo el sistema financiero griego, provocando su colapso. El BCE podría, eventualmente, empezar a aceptar toda la deuda pública, independientemente de su calificación crediticia así como reactivar sus líneas de liquidez ilimitada a un año para apoyar a los bancos de la zona euro, añade Jacques Cailloux, economista jefe de Royal Bank of Scotland.

No es la primera vez que se habla de rescate masivo de países. En los últimos meses se ha estudiado la posibilidad de crear un Fondo Monetario Europeo (FME) para evitar la quiebra de gobiernos. La idea fue lanzada por Deustsche Bank y recogida después por las autoridades de Bruselas.

El dilema de Bruselas

Así pues, el dilema sigue su curso. Tal y como avanzó LD, la UE se enfrenta a tres opciones a la hora de afrontar el estallido de la crisis de deuda pública en su seno: rescates masivos, expulsión de países o colapso del euro. Y es que, salvar de la quiebra a los PIIGS, tal y como solicitan estos bancos internacionales, hundiría la divisa europea, ya que su estabilidad reside en la calidad de los activos que acumula el BCE (se traduciría en una devaluación del euro y, por lo tanto, en una pérdida del poder adquisitivo de todos los ciudadanos). Además, un rescate de estas características violaría de forma expresa el Tratado de la UE.

¿Monetización de deuda?

No todos los analistas piensan igual. El rescate y el aval de deuda gubernamental por parte de toda la zona euro sería visto, con razón, como una monetización de deuda pública mediante la impresión de billetes para financiar los déficits excesivos de los países más débiles, destaca Marco Annunziata , economista jefe de UniCredit Group en Londres. “La oposición alemana a tal movimiento sería aún más fuerte que a las operaciones de rescate fiscal".

Por ello, Mark Mobius, gestor del fondo Templeton Asset Management, apuesta por la reestructuración de la deuda griega y una quita a los acreedores (tenedores de bonos) de entre el 50% ó 75%. Es la única vía para evitar que Atenas caiga en la tenebrosa espiral de deuda. Es decir, frente a rescates masivos, quiebra de países en caso de que sus respectivos gobiernos insistan en sus políticas de irresponsabilidad fiscal.

El mercado no se cree los mensajes políticos

Mientas, las autoridades oficiales de la UE siguen descartando un riesgo de contagio en público. Juergen Stark, miembro del Comité Ejecutivo del BCE, señala que Grecia debe ser visto como “un caso único” en seno de la Unión Monetaria, al tiempo que el presidente del Consejo Europeo, Herman van Rompuy, descarta por completo la quiebra de Grecia.

Sin embargo, los datos desmienten tales perspectivas. La quiebra griega es “inevitable” y el riesgo de contagio es real. “El Titanic se hunde”. Con este título el gestor Gregory T. Weldon pone en evidencia los mensajes oficiales de las autoridades europeas.

Se nota en la caída del euro:

En la subida del oro:

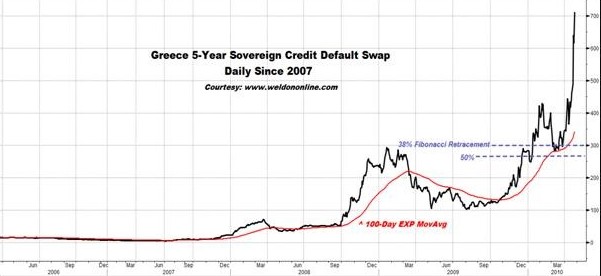

En el riesgo de quiebra de Grecia, que se ha disparado en los últimos meses, según el mercado de seguros de impago (CDS):

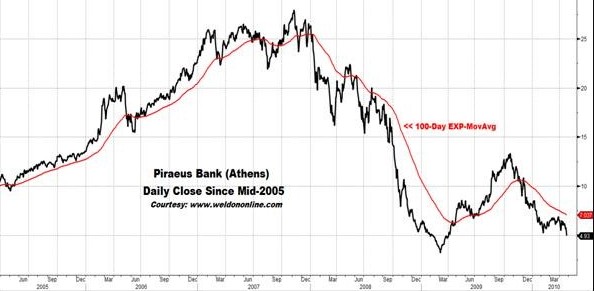

En el desplome del valor bursátil de los bancos helenos:

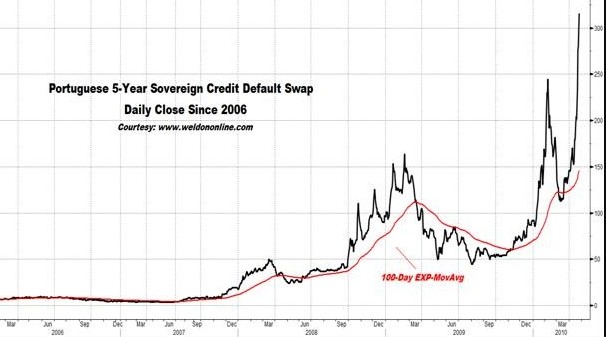

En el riesgo de quiebra de Portugal:

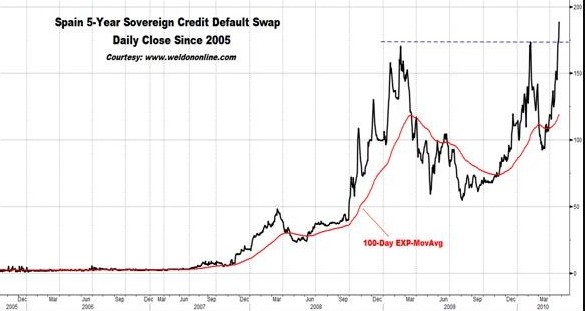

En el riesgo de quiebra de España:

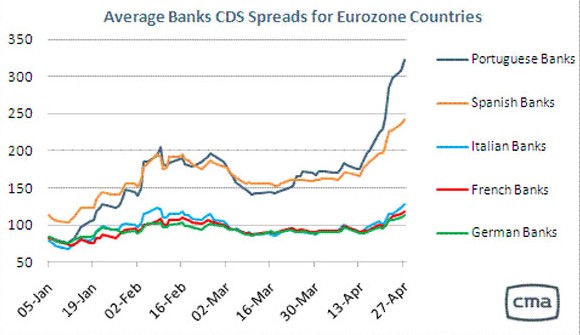

En el creciente riesgo de quiebra de los bancos europeos:

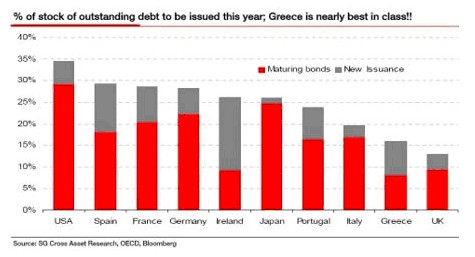

En el volumen total de deuda que tienen previsto emitir las principales economías del planeta...