Nuevas jornada de desplomes bursátiles. El parqué madrileño se hundía en las primeras horas de negociación de este miércoles un 3,35%, hasta la cota de los 10.129,3 puntos, arrastrado por el temor sobre la situación de Grecia, y su contagio a Portugal y España.

Y es que la quiebra de Grecia asestará un duro golpe a los tenedores de bonos griegos -sobre todo, bancos europeos-, lo cual puede provocar a su vez una nueva crisis bancaria en el seno de la UE. La degradación de los bonos griegos al nivel de bonos basura, tras el recorte aplicado por la agencia de calificación Standard & Poor´s (S&P), ha golpeado de lleno a las bolsas europeas. No es para menos, si se tiene en cuenta que una suspensión de pagos por parte de Atenas podría acarrear unas pérdidas de hasta 200.000 millones de euros a los tenedores de bonos.

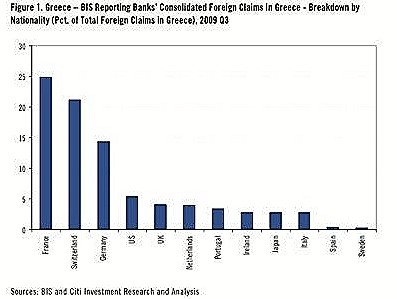

Según S&P, los inversores tan sólo recuperarán entre el 30% y el 50% del valor nominal de los bonos en caso de impago (default). La deuda pública que tiene Grecia en circulación asciende a un total de 296.000 millones de euros (superior al 115% del PIB), según datos recopilados por Bloomberg, y cerca del 70% está en manos de inversores extranjeros. Los más expuestos son los bancos franceses (25%), suizos (cerca de un 20%) y alemanes (casi un 15%).

La degradación de la deuda griega al nivel de bonos basura está provocando un brutal rechazo por parte de los inversores, hasta el punto de que este miércoles están exigiendo una rentabilidad (tipo de interés) del 23% para comprar bonos a dos años frente al 4,6% de hace apenas un mes. Por su parte, el diferencial del bono griego a diez años en relación al alemán, que se usa como referente, ha llegado este miércoles hasta un nuevo récord de 1.140 puntos, según informaron los medios griegos.

Grecia tiene menos de un mes para recibir el rescate prometido por la zona euro y el Fondo Monetario Internacional (un crédito de 45.000 millones de euros en 2010 a tres años a un tipo medio del 5%), ya que el próximo 19 de mayo precisa colocar en el mercado una emisión de 9.000 millones de euros.

Riego similar al de Venezuela y Argentina

El tiempo corre en su contra, por lo que la prima de riesgo va en aumento. En concreto, el riesgo de impago de Grecia se disparó hasta los 821 puntos básicos el martes, según el mercado de credit default swaps (CDS) -un seguro para garantizar deuda en caso de impago-. Es decir, un inversor tendría que pagar 821.000 dólares al año para cubrir la compra de 10 millones de dólares en bonos griegos a cinco años. El nivel de riesgo país de Grecia se equipara ya al de Venezuela (846) o Argentina (844 puntos), según los datos de CMA data Vision.

Todos están pendientes de Alemania, ya que el escate de Grecia pende de un hilo a la espera de un posicionamiento definitivo de Berlín -el préstamo de la zona euro, que asciende a 30.000 millones, debe ser aprobado por unanimidad de los socios-. La canciller alemana, Angela Merkel, es reticente ya que cerca del 80% de la población rechaza el plan de auxilio ideado por Bruselas, y el próximo 9 de mayo tiene una importante cita electoral. De hecho, socios de su Gobierno hablan ya abiertamente de estudiar un plan de reestructuración para la deuda griega.

Schäuble: “No dejaremos caer a Grecia”

Sin embargo, en declaraciones a la prensa alemana, el ministro federal de Finanzas, Wolfgang Schäuble, ha insistido en que su Gobierno no permitirá la bancarrota griega. Respecto a la hipotética reestructuración de la deuda, Schäuble no cree que sea necesario: “No es una opción, y nadie habla de ello en el Gobierno. Debemos seguir con el paquete de rescate que planificamos el 11 de abril en el Ecofin, enviando una señal que deje claro que no vamos a abandonar a Grecia”.

La meta del Ejecutivo de Merkel sigue siendo “desarrollar un programa sostenible de recuperación para Grecia para que pueda financiarse en el medio y largo plazo en los mercados”. Pero en Alemania una operación de rescate semejante a cargo de las arcas públicas necesita la aprobación del Bundestag. Schäuble está convencido de que la conseguirá antes del 7 de mayo si “pueden crear durante la próxima semana las condiciones adecuadas”.

En cuanto a Francia, la ministra de Finanzas, Christine Lagarde, está convencida de que “durante la próxima semana decidirá incrementar su apoyo a Grecia, de modo que llegaremos a tiempo para ayudar antes del 19 de mayo”, que es la fecha en que vencen los bonos griegos, un servicio de deuda que, muy probablemente, no pueda ser atendido sin ayuda.

Espiral de deuda

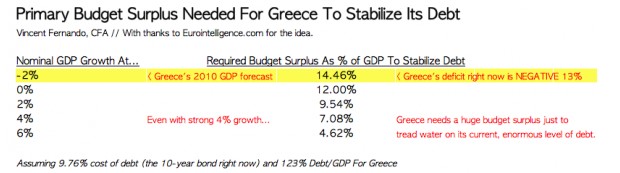

Y es que, Grecia está en quiebra técnica. A ese tipo de interés le va a resultar casi imposible cumplir con sus compromisos de pago. No obstante, para detener la espiral de deuda pública, es decir, para evitar que ésta siga incrementándose en el futuro, tendría que alcanzar un superávit presupuestario primario (neto) del 7,44% tan sólo para poder cubrir el pago de intereses, asumiendo que su economía no crezca.

De hecho, aunque el PIB avanzara un 2%, Atenas precisaría un superávit (más ingresos que gastos) del 4,96% para mantenerse a flote y evitar así que la deuda siga creciendo, según un reciente informe elaborado por Eurointelligence.

El problema es que dicho cálculo se ha realizado tomando como referencia unos tipos de interés más bajos de los que exigen hoy los inversores para comprar los bonos helenos. Así, tomando como referencia un tipo próximo al 10% en los bonos a 10 años, obtenemos la siguiente gráfica:

Incluso creciendo a un fuerte ritmo del 4% anual, Grecia precisaría un amplio superávit primario del 7% para mantener intacto su actual ratio de deuda pública respecto al PIB (algo más del 115%) en los próximos años. En la actualidad, el déficit griego se aproxima al 14% del PIB, según la última revisión oficial, con lo que el ajuste presupuestario que debe realizar Atenas para mantener a raya su deuda pública supera el 20% del PIB, y además su economía seguirá sufriendo la recesión en 2010 (una caída mínima del 2%, según su banco central).

En definitiva, aún con rescate internacional, es muy probable que, dado el ajuste que debe aplicar el Gobierno griego, el agujero de la deuda helena siga aumentando en los próximos ejercicios. Todo indica que Grecia está condenada a caer en la temida espiral de deuda pública.