El gigante Citi acaba de ofrecer su particular visión sobre la crisis europea, y la conclusión no deja lugar a demasiado optimismo. Más bien todo lo contrario. La clave: "Grecia, Irlanda y Portugal son insolventes", España lo será pronto si no se aplican las reformas y un nuevo ajuste fiscal; Italia y Bélgica están amenazadas. Así de contundente se mostró el economista jefe de la entidad, Willem Buiter.

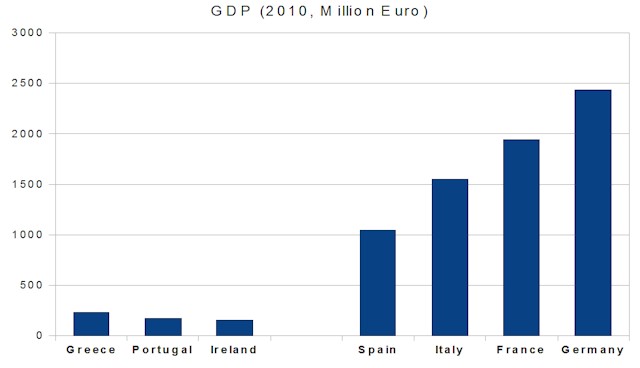

¿Problema? El actual Fondo de rescate carece de dinero suficiente para salvar a España, cuya caída podría además contagiar a Italia, completando así el listado de los famosos PIIGS. En caso de necesidad, el actual Fondo de 750.000 millones de euros tendría que ampliarse hasta un nivel próximo a los 2 billones para poder afrontar la situación.

Una ampliación, como mínimo improbable, ante las insistentes reticencias del Gobierno alemán para comprometer más dinero de sus contribuyentes en el rescate de los países periféricos. Además, los inversores ya advierten de que Alemania no podrá asistir a más países, ya que la calidad de su deuda y, por tanto, el coste de su financiación se resentirían.

De ahí que, según Citi, el rescate de España dependerá, en última instancia, del apoyo del Banco central Europeo (BCE). Es decir, el BCE se verá obligado a comprar las emisiones de deuda española y de otros países débiles (monetización de deuda), así como seguir inyectando liquidez a los sistemas financieros para evitar el colapso. Algo similar al Quantitative Easing (expansión cuantitativa) aplicado por la Reserva Federal de EEUU (FED), pero a la europea.

El BCE podría tener que incrementar las compras de bonos del Gobierno español y respaldar su sistema bancario si el país entra en dificultades de financiación. "Una vez que España necesite ayuda, el apoyo del BCE será fundamental", más allá del posible aumento del propio Fondo de rescate europeo, indicó Buiter en una nota a los inversores emitida ayer.

El BCE debe estar preparado para "ejercer su poder como la entidad financiera más poderosa de la zona euro y asumir un mayor volumen de carga [deuda] para mantener en pie a los bancos y gobiernos en dificultades", aseveró. "Como única fuente de liquidez ilimitada [impresión de billetes] y como una institución que puede tomar decisiones sin necesidad de aprobación política o popular, es el único agente que puede tomar medidas del tamaño y la rapidez suficientes para evitar una sustancial inestabilidad financiera", alertó. Y es que, "España es demasiado grande para ser rescatada" dado su tamaño, según llevan alertando numerosos analistas en los últimos meses.

Así pues, todo dependerá en último término del BCE. Nuevamente, esta visión ofrece serias dificultades, ya que tanto el Gobierno alemán como su banco central (Bundesbank) rechazan frontalmente la monetización de deuda ante los posibles riesgos inflacionarios que podría causar en el futuro.

Por otro lado, Buiter ofreció su particular visión sobre los PIIGS:

1. España: el mercado ha puesto su atención sobre España e Italia. El Fondo de Rescate, aprobado por la UE y el Fondo Monetario Internacional (FMI) el pasado mayo, debería ser "mucho más grande", próximo a los 2 billones de euros, "en caso de que España necesite ayuda. Puede haber cierto margen para ampliar el tamaño del Fondo pero, "a nuestro juicio, una vez que España precise asistencia el apoyo del BCE será fundamental".

De hecho, "a largo plazo, puede haber una necesidad de una reestructuración a gran escala de la deuda del sector bancario español y, posiblemente, el soberano". Es decir, Citi no descarta una futura suspensión de pagos de España (quitas y alargamiento de plazos para devolver la deuda), tal y como establece el mecanismo de rescate permanente aprobado este fin de semana (el Plan Merkel).

2. Grecia: "Es insolvente, más aún después de las recientes revisiones de déficit y deuda pública". Atenas no podrá devolver el crédito extraordinario de 110.000 millones de euros aprobado por la UE y el FMI el pasado mayo. Es "probable" que la reestructuración (suspensión de pagos) no se produzca hasta mediados de 2013, cuando expire el actual Fondo de rescate de la UE y el FMI.

3. Irlanda: el rescate recientemente acordado, próximo a los 85.000 millones de euros, no solventará la situación. "La razón es que, a nuestro juicio, el sistema financiero irlandés es de facto insolvente. El Gobierno irlandés no puede hacer frente, conjuntamente, a sus compromisos financieros y salvar a su banca. Además, un rescate en toda regla (transferencia fiscal permanente) de los socios de la zona euro o el BCE es muy poco probable. Por lo tanto, cualquiera de los acreedores (de bancos y Estado) puede llegar a tener que aceptar una reestructuración con una quita sobre el valor nominal de los bonos".

4. Portugal: tras el rescate de Irlanda, el mercado ha centrado su atención sobre Portugal, cuya prima de riesgo sigue creciendo y, "aunque es menos espectacular [que la irlandesa], en nuestra opinión, ya indica que es insolvente en voz baja. Es probable que pronto tenga que acudir al Fondo de rescate".

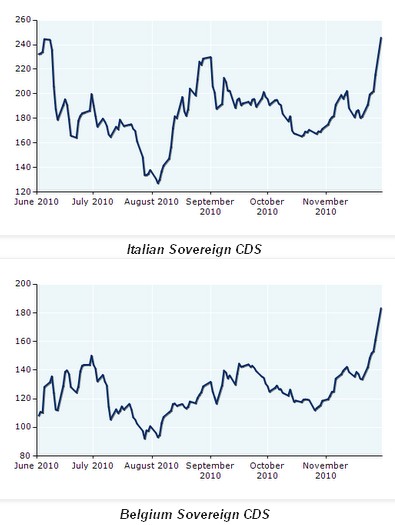

5. Italia y Bélgica: según Buiter, los altos niveles de deuda pública y la inestabilidad política propia de ambos países pueden justificar una crisis de deuda soberana "a largo plazo", aunque tampoco se puede descartar "a corto plazo".

La tensión que vive la deuda pública de estos dos países se refleja en el mercado de credit default swaps (CDS), un seguro para cubrir inversiones en caso de impago (default). Así, los CDS de Italia y Bélgica (datos de CMA Vision) han aumentado de forma sustancial en las últimas semanas, tras las dificultades y posterior rescate de Irlanda.

Previsiones para España

El rescate e, incluso, "reestructuración" de la deuda pública española será inevitable si el Gobierno sigue sin hacer nada al respecto. Según aclara la entidad estadounidense en su informe de previsiones de crecimiento de la zona euro emitido este martes, "España aún puede salir del paso sin ayuda externa" siempre y cuando no haya grandes sorpresas negativas en el sector bancario y si se hace un ajuste fiscal adicional. Y es que, al cierre de 2011 el déficit público será del 7,5% del PIB, muy por encima del objetivo del 6% fijado por el Gobierno, que para Citi ni siquiera se conseguiría en 2012.

Por otro lado, prevé que la desconfianza de los mercados a invertir en España, medida por la diferencia entre el interés de los bonos españoles y los alemanes a 10 años, se moverá de media en el entorno de los 300 puntos básicos durante la primera mitad del próximo año, que es justo el nivel en el que cotiza este martes -nuevo récord desde la entrada del euro-.

Los expertos de la entidad siguen poniendo en cuestión los "pronósticos demasiado optimistas" del Ejecutivo y mostrando su pesimismo sobre la economía española, ya que creen que el PIB caerá un 0,1% en tasa interanual en 2011 (seguirá en recesión el próximo año) y el paro llegará al 20,4%. La entidad también estima que el PIB español sólo avanzará un 0,2% en 2012, seis décimas menos de lo que preveía anteriormente, y aunque el paro bajará, se mantendrá por encima del 20%.