Las cajas españolas están en una situación financiera complicada (algunos dirían desesperada). Las cuarenta y cinco entidades que había a comienzos de 2010 se han quedado en apenas 14 grupos, y se da por hecho que habrá más fusiones. El Estado, a través del Frob, ya ha desembolsado más de 11.000 millones y esta misma semana le han pedido 7.000 más.

Sin embargo, a pesar de todos estos cambios, que han modificado por completo el mapa de las entidades, las principales incertidumbres con las que comenzó el proceso hace más de un año siguen sin tener una respuesta. Y, lo que es peor, no parece que vayan a encontrarla en los próximos meses. La ansiada reforma de uno de los sectores de la economía española que más preocupación ha levantado entre inversores, el Banco de España y los gobiernos extranjeros no ha llegado ni a la mitad de lo anunciado.

1. Quién acabará dominando las cajas, ¿los políticos o los inversores?

Ésta parecía la madre del cordero de toda la reforma. La situación de las cajas es culpa, según un buen número de analistas, del control político sobre unas entidades cada vez con más peso dentro del sistema financiero español.

Según esta interpretación, las cuentas de las cajas están como están porque durante muchos años primaron los criterios políticos sobre los económicos: tanto en la política de concesión de hipotecas como en los préstamos aprobados para proyectos de muy dudosa rentabilidad a constructores, inmobiliarias y otras empresas.

Cuando el Gobierno planteó la primera fase de la reforma se entendió ésta como un camino irreversible hacia la privatización de las cajas, siguiendo una vía similar a la italiana, sólo que más corta, puesto que allí llevó casi una década conseguir sacar a los políticos de los consejos de administración. Sin embargo, en España se han ido aguando las condiciones exigidas a las entidades según se avanzaba en el proceso.

Ninguna de las catorce entidades que han sobrevivido hasta hoy ha anunciado su intención de entregar más de la mitad del capital a los inversores externos. Algunas han expresado su intención de convertirse en bancos, pero esto puede quedarse en un simple cambio de forma jurídica. Hasta ahora se ha hablado de porcentajes que varían entre el 20 y el 40% del capital social. Y eso sólo en aquellos casos en los que las cajas se convertirán en bancos.

Si las fundaciones -dominadas por políticos, sindicatos, autonomías y municipios- siguen controlando más del 50% del capital de ese nuevo banco podrían repetirse los mismos errores que nos han traído a esta situación.

Habrá quien dirá que nadie querrá meter dinero en una caja sabiendo que el dominio sigue correspondiendo a los políticos. Pero precisamente por esto, puede que haya muchos empresarios a los que se les presione para que "en interés de la región, de la ciudad..." compren algunas de estas participaciones en las cajas.

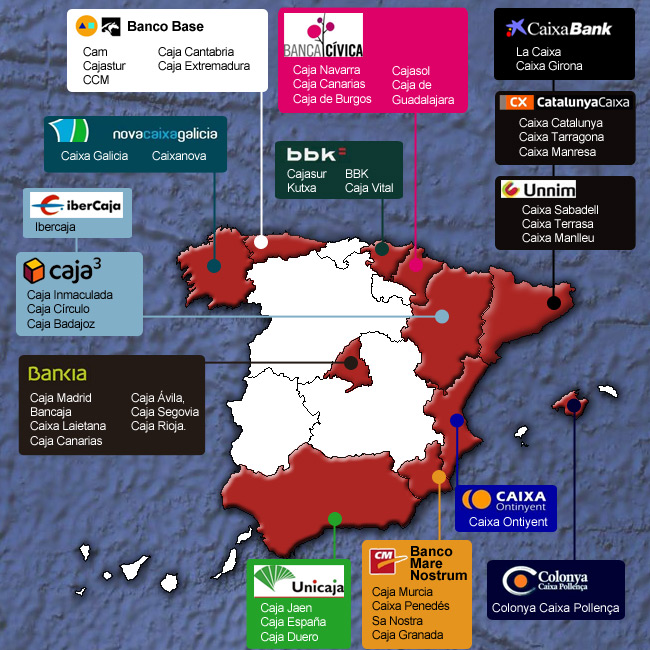

Mapa del sector a día de hoy

2. ¿Cuándo se irá el Frob y cuánto costará?

La razón por la que las cajas no se privatizarán es que tienen una enorme red de dinero público sobre la que caer cuando pierdan el equilibrio. El Fondo de Reestructuración Ordenada Bancaria (Frob) ya ha prestado más de 11.000 millones de euros a las entidades con más dificultades. Banco Base, Catalunya Caixa y Novacaixagalicia ya han pedido casi 7.000 millones más.

Las dudas acerca de la primera de estas entidades, que primero necesitaba 1.400 millones según los resultados de las pruebas del Banco de España y luego ha tenido que doblar esa cantidad, planean sobre todo el sector y sobre los resultados conocidos hace apenas dos semanas. Se comienza a hablar de una intervención de la CAM (que tiene un 40% del Banco Base) para sanearla. Si comienzan a salir casos similares la cantidad anunciada hasta ahora puede quedarse pequeña.

Además, el Frob no sólo presta dinero para sanear los balances, también entra en el capital de las entidades y en los órganos de dirección. Es una nacionalización parcial de las cajas que permitirá al Gobierno controlar una parte importante del sector financiero y también de sus industrias.

El BdE recordaba que, "en todo caso, el FROB está comprometido a suscribir los importes de capital que sean necesarios en aquellas entidades que lo soliciten, ya sea como primera o como segunda opción, para complementar o sustituir al capital privado". Es decir, que el Gobierno se encargará de salvar a todas las entidades, cueste lo que cueste. En teoría, la intervención tiene un horizonte máximo de cinco años, pero en todo ese tiempo puede haber muchas novedades.

3. ¿A cuánto asciende el agujero?

Ésta es la pregunta que asusta a todos los que se acercan a los balances de las cajas. Las entidades prestaron mucho, especialmente en el sector del ladrillo, para comprar propiedades que ahora valen mucho menos. Los deudores les están entregando solares, viviendas y promociones que en sus balances valen 100 (lo que prestaron) pero en el mercado valen ¿40? De la diferencia entre una y otra cantidad dependerá su supervivencia.

Quizás lo más grave de todo lo que ocurre en estos momentos es que casi tres años después de que estallase la burbuja inmobiliaria en España, siga sin saberse el tamaño de este agujero. Es la principal incertidumbre que citan todos los inversores extranjeros. La semana pasada, Idealista calculaba que eran unos 100.000 millones; Bestinver apuntaba a que las necesidades de recapitalización estarían por encima de los 50.000 millones; y S&P daba una cifra de 64.000 millones en condiciones adversas.

Cifras similares se han dado a menudo en los últimos meses, pero nadie es capaz de arrojar un dato cerrado, simplemente, porque no hay luz y taquígrafos sobre los balances de las entidades.

4. ¿Cuánto venderán las cajas de sus participaciones industriales?

No sólo el sector financiero está pendiente de la evolución de todas estas entidades. Las cajas tienen innumerables participaciones en todo tipo de empresas. Son la cartera industrial, que les ha permitido a los políticos llevar su largo brazo a sectores en principio reservados para la iniciativa privada.

Gurusblog recoge aquí las principales participaciones en empresas cotizadas. En principio, parece claro que el camino más fácil para conseguir capital sería vender estos paquetes accionariales, pero eso sería perder influencia, y eso es justo lo que ningún político desea.

5. ¿Cómo quedará el mapa del sector?

De todos los cambios que comenzaron a inicios de 2010, cuando se hizo evidente que la situación era insostenible, el más visible para los ciudadanos es que se refleja en el mapa anterior. De 45 entidades se ha pasado a 14 grupos. Y, de hecho, no se descartan nuevas operaciones que podrían reducir aún más este número.

6. ¿Cuántos trabajadores acabarán en la calle?

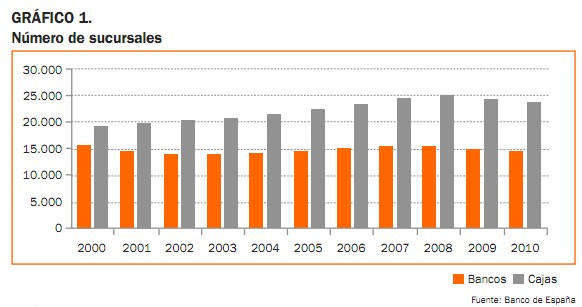

Y puede que el tema más doloroso sea el de las sucursales que cerrar y los trabajadores que habrá que despedir. Tampoco hay cifras, pero si seis cajas se unen en una sola, por ejemplo, es evidente que se clausurarán oficinas y se despedirá a empleados. Del año 2000 al 2010, las cajas pasaron de unos 100.000 trabajadores a más de 125.000. Y las sucursales pasaron de apenas 19.000 a casi 24.000. La reestructuración en este ámbito ya ha empezado, pero se desconoce cuándo terminará.