En efecto, una mayor edad cambia la demanda de bienes y servicios, modifica a largo plazo el consumo interno y disminuye finalmente el ahorro. Por eso la devolución ordenada de las cargas financieras presentes sólo se podrá conseguir en los países más endeudados mediante el desarrollo de excedentes comerciales sobre las áreas que mantengan estructuras de población más jóvenes y reducidas cargas financieras.

Este cambio demográfico es el que se aprecia en varios países desarrollados y muy especialmente en España. Porque las franjas de población con mayor poder adquisitivo y libres de cargas familiares están desplazadas hacia los últimos años laborables o en algunos casos hacia la población jubilada.

Al mismo tiempo, los que tienen familia a su cargo y soportan la mayor parte del consumo en bienes duraderos se encuentran desempleados, subempleados o manteniendo sus puestos de trabajo con reducciones salariales importantes. Incluso, los propios funcionarios están viendo serias amenazas en el horizonte sobre su estabilidad laboral y poder adquisitivo.

Jim Reid y Nick Burns han valorado el nuevo contexto demográfico y han plasmado sus conclusiones en este documento imprescindible del área de investigación sobre mercados globales del Deutsche Bank y que se titula From the Golden to the Grey Age (De la edad de oro a la edad de las canas).

En esta serie de tres artículos se va a destacar con cierta libertad de interpretación lo principal de su análisis económico en las dos primeras partes, proyectando finalmente algunas conclusiones en la tercera entrega sobre el trabajo de Alejandro Macarrón Larumbe ya publicado en Libertad Digital (1, 2 y 3) y las devastadoras consecuencias económicas del Quantitative Easing sobre el futuro invierno demográfico en el que ya estamos entrando.

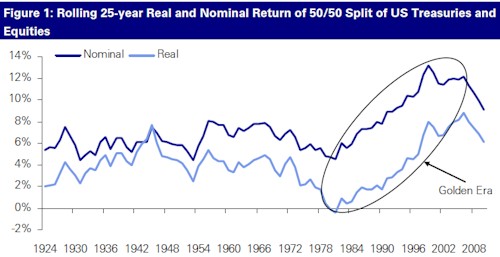

El final de la época dorada

Por edad de oro se entiende en el informe el periodo de tiempo que va desde principios de los ochenta hasta el 2008. Es una época en la que los beneficios de los activos promedian un 7,3%, con 15 años superando el 10%. Durante los 60 años anteriores se había desarrollado un beneficio promedio del 4%, por lo que se trata de una anomalía que se debe explicar.

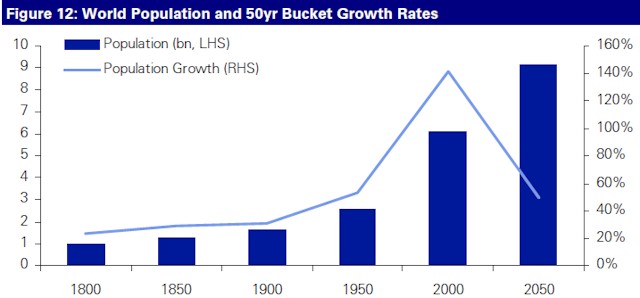

Esta anomalía sobre el promedio se ha producido cuando la mayor explosión demográfica de la historia entre 1950 y 2000 ha alcanzando en esos 50 años un crecimiento del 142%. Es una franja amplia de población a nivel mundial que ha llegado progresivamente a la edad laboral, ganando un poder adquisitivo que le ha permitido demandar activos de todo tipo. Pero actualmente el proceso se está comenzando a invertir porque los baby boomers están envejeciendo paulatinamente.

Son ellos, precisamente, la generación que ha levantado con sus compras el precio de los activos hasta llevarlos a retornos inéditos, pero ahora se van a ir vendiendo progresivamente para poder financiar sus jubilaciones. El problema es que la población que les sucede y debería recomprarlos es cada vez menor y con un poder adquisitivo mermado. De forma que una oferta superior a la demanda hará que sus precios se reduzcan.

Además, aunque países como China, el sudeste asiático, India y Europa del Este han participado de la globalización adquiriendo importantes beneficios económicos, están sufriendo también un giro demográfico o lo sufrirán en los próximos decenios. China es, precisamente, un caso paradigmático, pues su población puede comenzar a envejecer antes de llegar a desarrollar una clase media consistente con los estándares occidentales.

Por lo tanto, los posibles mercados foráneos futuros para los activos en liquidación de los países desarrollados también van a entrar en breve en el mismo proceso. Y esta situación colaborará una vez más para que se produzcan retornos más reducidos en las inversiones.

Por otro lado, ha sido esta misma globalización la que ha permitido contener hasta cierto punto la inflación durante los últimos 30 años y crecer en medio de una época de gran moderación. Pues al mismo tiempo que se abarataban costes exportando las producciones, los desequilibrios en las balanzas comerciales se producían en medio de una anómala tolerancia a la deuda mientras se han podido exportar las burbujas hacia economías en desarrollo.

Esto drenaba periódicamente el núcleo del sistema e impedía sacar la liquidez hacia las materias primas y otros activos que habrían impactado con fuerza sobre los respectivos IPC nacionales. Pero ahora estamos comenzando a experimentar una época con crecientes dificultades, que va a terminar con la gran moderación anterior porque se está abriendo un periodo de gran volatilidad en los mercados.

El primer motivo es que la última gran burbuja se ha producido sobre los propios países desarrollados en el sector inmobiliario, sirviendo este activo además para financiar un gasto corriente que ha mantenido una rotación de inventarios y creación de empresas a ritmos artificialmente altos.

Esta situación ha eliminado prácticamente el ahorro en todos aquéllos países que no conseguían competir en los mercados y desarrollar excedentes en sus balanzas comerciales. Además de producir en muchos casos una deuda privada considerable.

El segundo motivo es, precisamente, esta carga de deuda que se acumula tanto sobre el sector público como el privado. Y sobre el público, especialmente, por los planes de rescate bancario al reducirse el valor de los activos inmobiliarios. Esto va a hacer imprescindible un mercado de capitales fluído y ampliamente disponible, pues en caso contrario se seguirán experimentando severas dificultades en la refinanciación de las deudas.

Además, Reinhart y Rogoff han encontrado que cuando la deuda pública alcanza niveles del 90% se vuelve difícil producir crecimiento económico por la creciente presión fiscal, por lo que se hace aún más importante establecer mecanismos de refinanciación adecuados a la nueva situación.

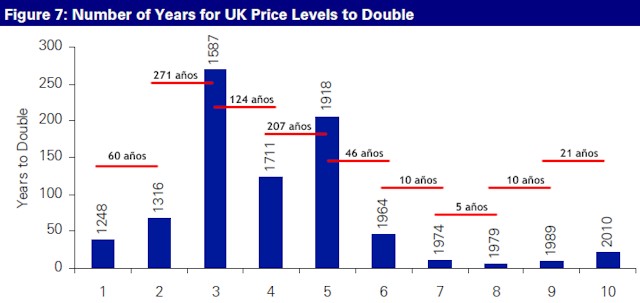

El tercer motivo es que esta gran volatilidad que ahora estamos experimentando desde 2007 se debe en buena parte a que al mismo tiempo que se ha producido la expansión demográfica antes mencionada, los bancos centrales y el sistema bancario en su conjunto han expandido la masa monetaria en cantidades crecientes gracias al abandono progresivo del patrón oro. Esto ha provocado que durante los últimos 90 años los precios aumentaran a una velocidad nunca vista, doblándose en muy breves periodos de tiempo.

En la gráfica (pinchar en la imagen para ampliar) aparecen resaltados el número de años que se tarda en doblar los precios en Reino Unido, y se puede observar claramente que desde la conclusión de la Primera Guerra Mundial estamos en medio de la mayor inflación continuada de la historia: en 91 años los precios se han multiplicado por 32.

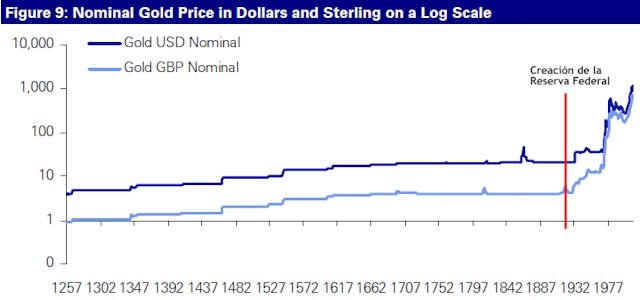

Es significativo también cómo el precio del oro se ha mantenido más o menos estable a lo largo de la historia, hasta que se ha producido una desbocada expansión crediticia después de la creación del Sistema de la Reserva Federal.

Inflación y demografía

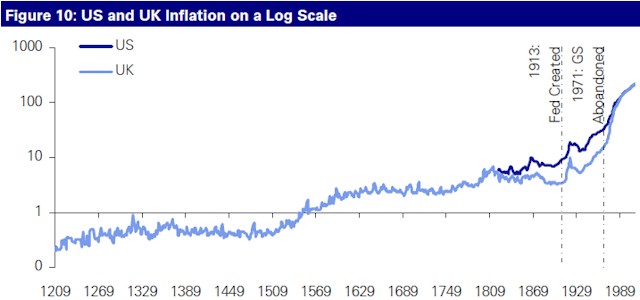

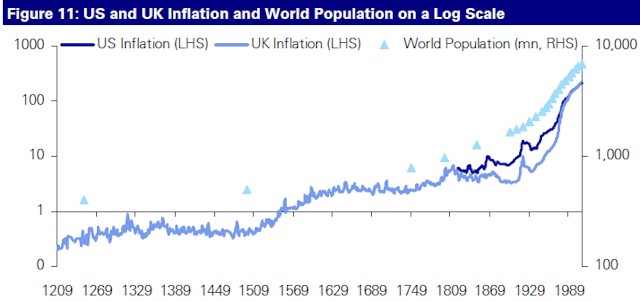

Existen evidencias empíricas para afirmar que los crecimientos abruptos de población tienen un efecto positivo sobre la inflación. Eso es lo que se observa durante los siglos XVI, XIX y XX cuando comparamos ambos parámetros sobre escalas logarítmicas.

Se constata, por ejemplo, que el incremento de precios entre 1500 y 1650 se produce en paralelo al incremento demográfico posterior a las pestes que asolaron Europa, más la entrada de oro y plata de América vía España y el nacimiento de los primeros avances comerciales e industriales europeos.

Por lo tanto, durante la segunda mitad del siglo XX han coincidido dos variables tradicionalmente inflacionarias: el crecimiento demográfico y la expansión monetaria orquestada por los bancos centrales, especialmente después del abandono del patrón oro en 1971. La suma de estas dos variables ha provocado la inflación de las úlitmas décadas

Sin embargo, si se hubiera mantenido una base monetaria estable la inflación de activos habría sido mucho más contenida o incluso habríamos disfrutado de un prolongado periodo deflacionario por la gran expansión demográfica, con los consiguientes beneficios para la población en general, ya que vería aumentar su poder adquisitivo de forma sustancial. Y es que, tan sólo la suma de expansión monetaria y demográfica genera inflación generalizada.

Además, se habría hecho imposible que EEUU desarrollara balanzas comerciales deficitarias con Asia y Europa de forma tan amplia y prolongada, impidiéndose la creación de los permanentes desequilibrios comerciales.

En la gráfica siguiente se observa un hecho realmente significativo:

- Entre 1900 y 1950 el crecimiento demográfico es del 53% y la inflación del 236% en EEUU y del 156% en UK.

- Entre 1950 y 2000 la población aumenta un 100% y la inflación un 600% en EEUU y un 1.900% en Reino Unido.

- El crecimiento demográfico previsto para 2000-2050 es del 50%, la pregunta entonces es: ¿cuál va a ser la inflación en los próximos 50 años?

Atendiendo sólo a la paridad con la demografía, la inflación debería ser en cualquier caso muy inferior a la desarrollada durante el último medio siglo y más acorde con la de comienzos del siglo XX. Tal vez un 200-250%. Pero sólo en el primer decenio del siglo XXI ya ha subido el índice CRB de materias primas (sin corregir con las modificaciones del 2005) un 100%.

Gracias a la liquidación de activos y la huída hacia el dólar después de agosto de 2008 el índice se hundió hacia unos niveles más racionales, pero ya está repuntando otra vez buscando los máximos anteriores.

¿Permite la demografía más Quantitative Easing? ¿No sería más efectivo liquidar los activos problemáticos y dejar caer a las entidades financieras insolventes? ¿Qué están protegiendo realmente los bancos centrales: las finanzas públicas o los balances de los principales bancos comerciales?

Las inyecciones de liquidez contra deuda pública afectan a las contabilidades nacionales y se deberán pagar con imposiciones fiscales crecientes sobre la población. ¿Soportándolas todos los contribuyentes, tienen un origen democrático y de consenso social esas decisiones económicas de los bancos centrales o vienen impuestas como si estuviéramos sometidos a un organismo de planificación económica con sus propios intereses particulares?

Estas respuestas se desarrollarán en las dos próximas entregas.