En España estos problemas son quizá más graves que en otros países, con un sistema financiero, en especial las cajas de ahorro, que necesita ser reestructurado, y unos activos en balance que están sobrevalorados (activos inmobiliarios a precios de burbuja). Un problema que se agrava notablemente por la grave situación por la que pasan las finanzas públicas.

El sistema financiero de la zona euro en su conjunto está sufriendo problemas de calado. Y estos problemas podrían incluso agravarse de cara al futuro. La congelación del mercado interbancario (mercado donde los bancos se prestan dinero entre ellos) y el aumento del riesgo de impago de grandes bancos, admitido por el BCE, son fiel reflejo de la delicada situación, donde la aversión al riesgo es dominante entre los agentes.

La crisis de deuda soberana en Grecia, con su posible contagio (si es que no está sucediendo ya) a los países más débiles (Portugal, Irlanda, España e Italia) puede suponer una amenaza muy importante para la banca europea.

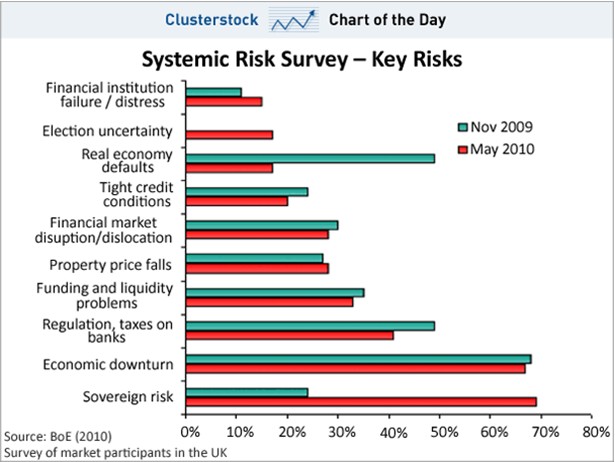

De hecho, según el siguiente gráfico del portal Business Insider, con datos del último Informe de Estabilidad Financiera del Banco de Inglaterra, el riesgo soberano se ha disparado entre noviembre del año pasado y mayo de 2010.

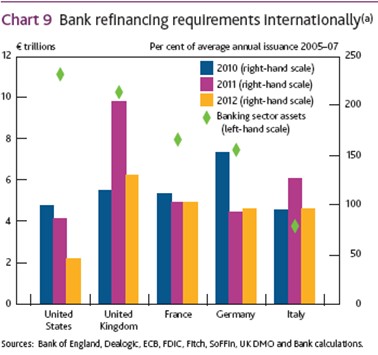

Otra cuestión altamente preocupante es si, aparte de estos problemas, la banca global podrá hacer frente en los próximos años a las enormes obligaciones que ha contraído. Y es que, los principales bancos del mundo se enfrentan a la necesidad de refinanciar sus deudas (roll-over) por una cuantía de más de 5 billones de dólares en los próximos tres años, según el Banco de Inglaterra.

Afirma esta institución que "los bancos internacionales se enfrentan a un reto sustancial de refinanciación para los próximos años, a medida que la financiación del sector privado vence y se retira el apoyo público extraordinario" de los últimos años.

Como se observa en el gráfico, la situación de la banca presenta algunas particularidades según de qué países estemos tratando. Los bancos alemanes son quienes se enfrentan a un plazo de maduración más cercano, mientras que el Reino Unido presenta una elevadísima necesidad de refinanciación en 2011.

Las implicaciones de esta masiva necesidad de refinanciación de deudas por parte de los bancos pueden ser importantes. En primer lugar, puede implicar la necesidad de que las entidades financieras vendan parte de sus activos rápidamente y a precios con descuento, para hacer frente a sus obligaciones. Así se profundizaría en la fase de desapalancamiento por la que la economía en general, y el sector financiero en particular, limpiaría los excesos del pasado.

En segundo lugar, puede acarrear una restricción adicional del crédito al sector privado (familias y empresas), vía encarecimiento del coste del crédito o racionando cantidades, mientras las entidades tratan de cubrir sus agujeros financieros. Evidentemente, esto afectaría negativamente a la recuperación de la actividad económica.

Además, la conocida como "guerra del pasivo", por la cual los bancos compiten entre sí para atraer a los depositantes con condiciones y rentabilidades suculentas, también podría continuar e, incluso, intensificarse, a medida que las entidades financieras deben obtener recursos "como sea".

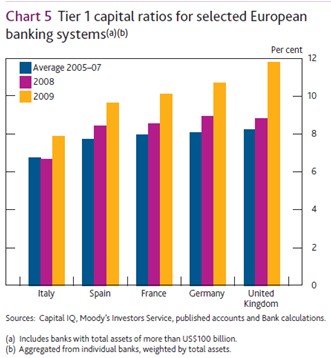

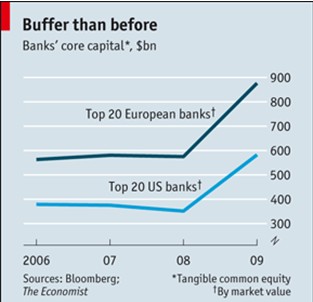

Estos problemas de la banca vienen a pesar de que en los dos últimos años se han aumentado los ratios de capital y se ha mejorado su posición de liquidez (como muestran los dos siguientes gráficos del informe del Banco de Inglaterra y de The Economist), muy deteriorada en la fase expansiva del ciclo, en la cual llevaron a cabo la práctica que se conoce como el "descalce de plazos" o, lo que es lo mismo, endeudarse masivamente a corto plazo e invertir a largo plazo.

No en vano, según los analistas del Observatorio de Coyuntura Económica del Instituto Juan de Mariana, es ésta práctica, precisamente, la que ha generado la crisis financiera actual gracias a la política expansiva de los bancos centrales. De ahí que ahora el sector bancario esté recogiendo los frutos de sus arriesgadas y poco prudentes políticas.