Los cotizantes chilenos, obligados a ahorrar un 10% de su sueldo, pueden invertir en cinco tipos de fondos de pensiones, dependiendo del riesgo, y optar por distintos gestores y modalidades de pago. Si fallecen, la familia recibe la pensión o el montante en herencia.

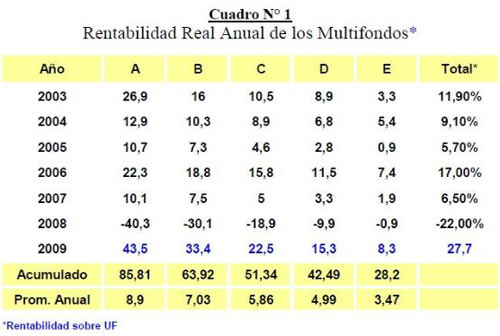

En 2008 los fondos de pensiones registraron una fuerte caída debido a la crisis económica mundial y al descenso de las bolsas. En promedio, los fondos bajaron un 22%. El valor del fondo Tipo A, el más arriesgado, cayó un 40,3%. El valor del fondo tipo E, el más conservador, cayó un 0,9%.

En 2009 el valor de los fondos de pensiones subió un promedio de 27,7%. Un 43,5% en el caso del fondo más arriesgado, y un 8,3% en el caso del fondo más conservador. El fondo Tipo C, que es de riesgo moderado y acumula el 43% del ahorro total, registraba a julio de 2009 una rentabilidad media anual de 9,19% desde su creación en 1981.

La Asociación de Administradoras de Fondos de Pensiones chilena señala que el ahorro previsional es a largo plazo y aconseja a los afiliados no hacer balances con resultados a corto plazo. Una bajada transitoria en el valor de las inversiones no se traduce directamente en una pérdida, pues si no se venden los instrumentos el valor de las inversiones se recupera cuando lo hacen los mercados.

Los jóvenes asumen más riesgo

Hasta septiembre de 2002 había en Chile un único fondo de pensiones en la práctica (un segundo fondo acumulaba sólo el 0,13% del ahorro, más conservador y para los que estaban próximos a la jubilación). Se crearon entonces cuatro fondos adicionales, dos más arriesgados y dos más conservadores.

La mayoría de los afiliados a los fondos con mayor riesgo tienen menos de 40 años. La superior rentabilidad media de estos fondos significa que son los más jóvenes los que se beneficiarán a largo plazo.

A septiembre de 2009 se observa que en el fondo Tipo A la edad promedio es de 33 años; en el B es de 31 años; en el C es de 45 años; en el D es 57 años, y en el fondo E la edad promedio es de 44 años. Estas cifras también indican que aquellos que están más próximos a la jubilación tienen sus ahorros en fondos menos volátiles.

Los afiliados pueden transferir voluntariamente su ahorro acumulado a otro fondo dentro de la misma Administradora, y también dividir su capital en dos fondos distintos. El fondo Tipo A agrupa a un 14% de los afiliados, el fondo B a un 38,5%, el C a un 37,2%, el D a un 8,9% y el E a un 1,4%.

A partir de mayo de 2009 se registró un mayor movimiento de afiliados hacia los fondos más arriesgados. Por ejemplo, en octubre de 2009, 17.126 afiliados pasaron de los fondos C, D y E (los más conservadores) a los fondos A y B (de mayor riesgo), mientras que sólo 1.588 lo hicieron en sentido inverso.

¿Cuánto se invierte en Renta Variable?

La mayor parte de los ahorros están invertidos en Chile (el 56,2% a fecha de diciembre de 2009, equivalente a 66.287 millones de dólares). De la inversión nacional hay un 71% en instrumentos de renta fija (principalmente depósitos a plazo, bonos e instrumentos del Banco Central), y un 29% en instrumentos de renta variable. De la inversión extranjera un 74% corresponde a renta variable.

En los primeros meses de 2009 la renta fija nacional sirvió como refugio ante la incertidumbre provocada por la crisis, llegando a representar un 79% de la inversión local. En el curso del año el porcentaje de renta variable fue aumentando. Por ejemplo, los depósitos a plazo, que a enero de 2009 representaban un 18,9% del total, bajaron a un 7,2% en diciembre.

El sistema de capitalización se ha introducido total o parcialmente en varios países, que ofrecen distintos portafolios y diferentes límites para la inversión en renta variable. Chile y México, en América Latina, tienen cinco alternativas distintas de inversión, mientras que en Perú el número de fondos autorizados es tres. En Europa del Este la mayoría de los países ofrece tres fondos de pensiones, con excepción de Lituania que mantiene cuatro.

En Chile, Perú y Hungría la estrategia más conservadora permite que un porcentaje de los activos sea invertido en renta variable. En los cinco países restantes, la estrategia más conservadora puede invertir solamente en instrumentos de renta fija. La inversión en renta variable en aquellos fondos más arriesgados va desde un 30% en México y Letonia hasta un 100% en Hungría y Lituania. En Chile, Perú y Eslovaquia el máximo en renta variable es del 80%.

Los beneficios sociales del ahorro y la inversión

El aumento del ahorro y la inversión en Chile derivado del sistema de capitalización ha contribuido significativamente al desarrollo de su mercado de capitales. La AFP destaca la influencia en el mercado bursátil y su contribución al alargamiento de las estructuras productivas, a una mayor estabilidad de los precios debido a la visión largo-placista de la gestión, y a incentivar la apertura de nuevas empresas y la financiación de las sociedades vía aumento de capital.

La inversión de los fondos de pensiones en las compañías, a través de acciones, bonos y cuotas de fondos de inversión, ha permitido dotar de recursos a numerosos proyectos empresariales a largo plazo. Un tercio del crecimiento económico chileno desde 1980 se atribuye a los fondos de pensiones.

¿El sistema de pensiones privado no es seguro?

Los economistas Vicenç Navarro, Juan Torres López y Alberto Garzón Espinosa, firmes defensores del sistema público de reparto, ponen en duda las garantías del sistema de capitalización privado en su reciente trabajo ¿Están en peligro las pensiones públicas?

En la sección dedicada al sistema de capitalización afirman que “cualquier sistema privado de ahorro tiene menor garantía y menos solvencia que un sistema público de pensiones. La crisis financiera actual demuestra esta situación”. Los datos mostrados arriba parecen demostrar lo contrario.

Los autores del estudio no se refieren a ningún modelo de capitalización concreto de entre los varios existentes en el mundo, y se limitan a mencionar las pérdidas registradas en 2008 por los fondos de pensiones sin aludir a la extraordinaria recuperación acaecida durante 2009 (el estudio de Navarro es de febrero de 2010, de modo que la omisión no puede atribuirse a la ausencia de datos sobre el período posterior).

Dice el trabajo:

Incluso con primas cada vez más altas, nada podría evitar la quiebra general de los fondos privados si se llegara a una crisis financiera más o menos generalizada, lo que no es una hipótesis descartable, como hemos podido ver a partir del verano de 2007, o teniendo en cuenta que desde 1970 a 2003 se han contabilizado 117 crisis bancarias sistémicas en 93 países y 113 episodios de “stress” financieros en 17 países.

En contextos de crisis financiera las inversiones acometidas por los diferentes fondos de pensiones privados pueden ser contraproducentes y proporcionar rentabilidades negativas. Es lo que viene ocurriendo en la reciente crisis financiera internacional, la cual ha provocado que de marzo de 2008 a marzo de 2009 los fondos privados hayan devuelto una rentabilidad media anual negativa del 6,37%.

Si consideramos la rentabilidad media a largo plazo (el ahorro y capitalización de las pensiones tiene un horizonte de 30 o 40 años), los resultados en Chile son muy positivos, y ello a pesar de los distintos episodios desfavorables acaecidos (las crisis de los años 82 y 83, los problemas que afectaron a las empresas eléctricas y de telecomunicaciones en 1995, la crisis asiática del 98, el atentado a las Torres Gemelas en el 2001 y la crisis económica actual). El fondo Tipo C, continuador del único fondo existente desde 1981 y que agrupa al 37% de los afiliados, registra una rentabilidad media anual del 9,19%.

Este resultado es superior al 4% considerado como necesario para obtener pensiones de reemplazo de un 70% de las últimas rentas, suponiendo que el trabajador haya cotizado el 85% de su vida activa.

Jubilarse trabajando 28 años

Según proyecciones recientes, un trabajador chileno solo tendría que trabajar durante 28 años para obtener una pensión igual a sus últimos sueldos. Esto sería posible si la rentabilidad promedio real de los fondos de pensiones fuera del 6% anual.

La Superintendencia de Pensiones, el organismo regulador, proyecta una revaloración del 5% real, pero un estudio de la Asociación de AFP considera que el rendimiento esperado en el período para las acciones es entre un 5% y 8%, mientras que para la renta fija es en torno al 4%. A esta cifra, prosigue el estudio, probablemente habría que agregar entre un 1% y un 1,2% debido a la rentabilidad añadida de las economías emergentes.

La Asociación de Administradoras de Fondos de Pensiones chilena concluye que ha cumplido con sus dos grandes objetivos, a pesar de la crisis: aumentar el “valor esperado” de las pensiones y reducir el riesgo de los ahorros de quienes están próximos a jubilarse.