El sector inmobiliario de Estados Unidos continúa sin haber tocado fondo, a pesar de que la burbuja de precios ya parece haberse corregido. Los últimos datos así lo indican. El Departamento de Comercio informó que la venta de casas nuevas disminuyeron un 12% en julio, hasta una tasa anualizada de 276.000 unidades, la más baja desde que existen registros.

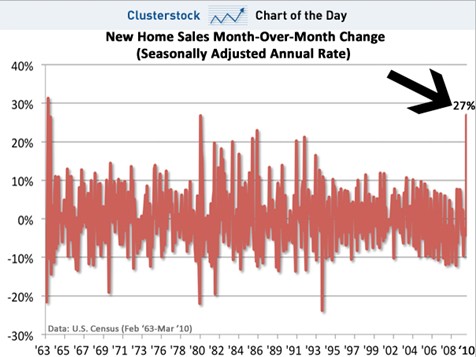

Además, la Asociación Nacional de Agentes de Bienes Raíces indicó que la venta de casas usadas disminuyó un 27,2%, la mayor caída mensual registrada. La recuperación auténtica y el fin de la contracción de la economía norteamericana todavía deben esperar.

No obstante, estos datos deben ponerse en contexto. No son sólo una manifestación de la recaída económica del país sino también, y fundamentalmente, una muestra de las distorsiones que están generando en el mercado inmobiliario las políticas gubernamentales, de entre las que también destaca el papel jugado porla Federal Housing Administration en la concesión de hipotecas, como avanzó LD.

Si en marzo la venta de nuevas viviendas se disparaba en EEUU, por acercarse la fecha límite para lograr un subsidio (tax credit) a la compra de viviendas, el pasado mayo y julio aconteció justo lo contrario.

Básicamente, todo lo que logró el Gobierno de Obama fue un repunte en la actividad del mercado inmobiliario efímero y ficticio, cuyos beneficios para la sociedad americana son bastante discutibles. Como señalaba el diario Wall Street Journal, las ayudas fiscales tan sólo han retrasado temporalmente el momento de reconocer la realidad.

¿Resultado? El precio de las casas en EEUU cayó un 1,6% interanual en el segundo trimestre, tras el ligero repunte de trimestres previos, como resultado de las ejecuciones hipotecarias que se han ido sumando al stock de vivienda ya existente, según el úlitmo informe de la Federal Housing Finance Agency. En el primer trimestre los precios ya cayeron un 3,2% interanual.

Otro caso a tener en cuenta es el experimentado por el sector del automóvil. Durante meses, la venta de coches aumentó de forma artificial en España gracias a la concesión de subvenciones públicas (Plan 2000E).

Sin embargo, el fin de las ayudas y el aumento del IVA han revertido la situación. El mercado nacional de turismos cayó en la última semana un 33,5%, desde el 29,6% registrado en la primera quincena del mes de agosto, según datos de matriculaciones hasta el pasado viernes facilitados por fuentes del sector.

El sector vislumbra un cuarto trimestre "dramático". Algunas previsiones para el segundo semestre del año sitúan el desplome de ventas en torno al 34%, sin llegar a las 300.000 unidades matriculadas. Una caída que, sin embargo, se verá compensada por la fuerte subida del primer semestre, fijada en el 27%, con 687.558 unidades, debida, precisamente, a los estímulos públicos.

Para algunos analistas, como Edward Hugh, miembro de RGE Monitor (la firma de Nouriel Roubini), la recaída del mercado inmobiliario norteamericano o del automóvil se podría reproducir en España en 2011. Y ello, en parte, por diversos motivos relacionados con la intervención pública.

En primer lugar, la sobrevaloración en el precio de los activos inmobiliarios no se ha corregido sustancialmente respecto a los precios máximos de burbuja. Así, la vivienda en España seguía sobrevalorada cerca de un 20% en 2009 respecto a sus valores fundamentales. Y eso que España cuenta con un stock que oscila entre el millón y el millón y medio de viviendas nuevas sin vender.

El motivo de que el sano y necesario ajuste aún no se haya producido se debe a la intervención pública, emprendida con el objetivo de frenar el desplome del sector inmobiliario, tal y como señala Luis Garicano, economista de FEDEA, o Fernando Encinar, jefe de estudios del portal idealista.com.

En segundo lugar, el sector bancario ha tratado de sostener el precio de los activos inmobiliarios de forma artificial para no registrar pérdidas, ya que su solvencia depende de que su precio no caiga, debido al elevado stock de viviendas que mantiene en cartera, y que amenaza con ascender a medio millón, como mínimo. Sin embargo, tarde o temprano, la banca deberá rebajar el valor inflado de sus activos para deshacerse de dicho stock.

La compra de un piso se encarecerá 21.000 euros de media

La cuestión es que la adopción de algunas medidas facilitará un mayor reajuste inmobiliario en el futuro próximo. Así, el Gobierno ha subido la tributación de estos activos, tras retirar las ayudas fiscales a la compra de vivienda a partir del 1 de enero de 2011. Según algunas estimaciones, la compra de una vivienda se encarecerá en 21.000 euros de media. Además, el Ministerio de Vivienda prevé recortar las ayudas públicas a la compra de pisos protegidos (VPO).

Por otro lado, el Euribor, tipo de interés al que se referencian las hipotecas, parece haber tocado suelo, y ya ha comenzado a subir. La cuota hipotecaria subirá en agosto por primera vez desde 2008. Los analistas señalan que la tendencia del Euribor no tiene marcha atrás y a partir de ahora los incrementos serán progresivos. Así, los expertos recomiendan calcular la cuota hipotecaria mensual con un Euribor de entre el 3,5% y el 4%.

Estas subidas podrían verse agravadas por subidas de tipos del Banco Central Europeo (BCE), que tampoco se descartan a medio plazo, si bien de momento el organismo que dirige Jean-Claude Trichet afirma que los niveles actuales son los "apropiados". No obstante, aunque los tipos de interés permanezcan invariables, sí es de esperar que se vayan retirando progresivamente las medidas excepcionales de liquidez que la autoridad monetaria ha aplicado desde comienzos de la crisis, lo cual encarecería, sin duda, la financiación (obtención de crédito) en España.

Esto es especialmente cierto en el caso de España, ya que nuestra economía se ha beneficiado de forma desproporcionadamente alta de la financiación del BCE. Por tanto, se podría esperar un encarecimiento notable en el coste de las hipotecas a medio plazo.

Por un lado, esto tendría un efecto directo en la contención de la demanda nueva de viviendas. Y por otro, repercutiría negativamente sobre los españoles ya hipotecados, con sus efectos consiguientes sobre la morosidad y los impagos del sistema bancario (España cuenta con cerca de 44.000 millones de euros en hipotecas basura o de alto riesgo).

Por último, a todo ello se añaden las nuevas exigencias aprobadas por el Banco de España para que la banca deprecie sus activos inmobiliarios y endurezca sus condiciones para conceder hipotecas (circular 3/2010 del 29 de junio), que entrarán en vigor el próximo otoño.

En definitiva, más impuestos, menos ayudas públicas, mayores tipos de interés, el aumento de la morosidad y el endurecimiento de las condiciones crediticias avanzan una aceleración del ajuste inmobiliario español para 2011. Eso sí, siempre y cuando el Gobierno o su brazo financiero (Banco de España) no decidan dar marcha atrás y aprobar o extender nuevas medidas destinadas a sostener artificialmente al sector.