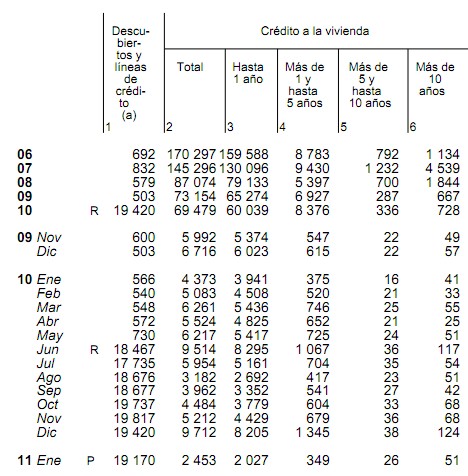

Los bancos españoles ya no conceden hipotecas. Quizás sea porque no se las piden o porque los requisitos que ponen son excesivos, pero lo cierto es que el crédito nuevo a los hogares para la adquisición de viviendas cayó en enero casi un 50% respecto al mismo mes del año pasado. Si se toma el dato de diciembre, el desplome es completo, puesto que la caída sería de casi el 75%. Y todo esto teniendo en cuenta que 2010 ya fue un año muy negativo.

En 2006, un año antes del inicio de la crisis financiera y de la explosión de la burbuja inmobiliaria, los bancos concedieron algo más de 170.000 millones de euros para la compra de vivienda. En 2010, esa cantidad había caído hasta los 69.500 millones. Si se consolida la tendencia iniciada en enero, este año podría ser incluso peor.

Durante el primer mes de 2010, los créditos a particulares para la adquisición de una casa sumaron 4.373 millones En el último enero, esa cantidad fue de 2.453 millones, un 44% menos. Teniendo en cuenta que, como ya hemos visto, el año pasado fue un ejercicio muy flojo en este capítulo, las cifras publicadas por el Banco de España se antojan dramáticas para el sector.

A finales del año pasado, con motivo del fin de las bonificaciones fiscales a la compra de vivienda, el mercado se animó. Tanto es así, que diciembre vio un importante incremento en la cifra de crédito concedido respecto a la cifra de doce meses antes. Sin embargo, ahora aquello parece un espejismo y la dura realidad se impone: no se compran casas, no se conceden hipotecas y la pregunta que surge es ¿quién adquirirá las cientos de miles de viviendas que continúan sin venderse en España?

Crédito nuevo a la compra de vivienda (Fuente: Banco de España)

¿El año del desplome?

Aunque los precios han caído en el entorno del 20% desde el pico de la burbuja, los expertos aseguran que todavía es necesaria una corrección de un 25-30% adicional. La única duda parece ser si será un descenso continuo, que se prolongue durante varios años, o si será consecuencia de un desplome súbito, tras el cual el mercado comience a recuperarse lentamente. Hasta ahora, los perfiles de las gráficas apuntan más hacia la primera opción, una leve pendiente descendente. Sin embargo, varios factores que ahora se unen anticipan una situación mucho más complicada para aquellos que quieran vender su vivienda.

1. Demanda estancada: Las cifras sobre la concesión de créditos con las que iniciábamos este reportaje pueden significar que los bancos están subiendo las exigencias para conceder créditos, pero sólo en parte. Ese endurecimiento ya se había producido en años anteriores y no parece que haya habido una acentuación en este sentido. La sensación es que se debe más a la falta de demanda: las personas que querían comprarse un piso aprovecharon a hacerlo antes de diciembre, para aprovechar las bonificaciones impositivas. Ahora, con todos los vaticinios apuntando a una rebaja de los precios, será más difícil encontrar compradores. Idealista.com ya avanzaba hace unos días que algunos vendedores están teniendo que rebajar hasta un 20% sus pretensiones para conseguir deshacerse de sus viviendas.

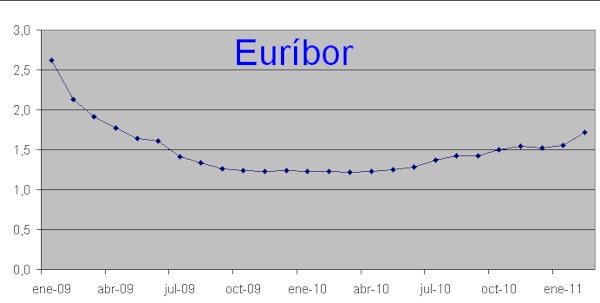

2. Euríbor al alza: Tampoco los tipos de interés se lo pondrán fácil a los (pocos) nuevos compradores que se acerquen a su banco a preguntar por las condiciones. Tras un par de años de bajadas, el Euríbor terminó 2010 y comenzó 2011 con continuas subidas (alcanzó el 1,714% en febrero, medio punto más que un año antes). Aunque aún sigue siendo bajo en términos históricos, la tendencia es al alza. El BCE ya no puede bajar más los tipos y ante una escalada de la inflación, con un crecimiento más o menos consolidado en el conjunto de la eurozona, podría sentir la tentación de encarecer algo el precio del dinero.

Euríbor desde enero de 2009

3. ¿Morosidad contenida?: Uno de los datos más sorprendentes del sistema financiero español es el de la mora hipotecaria. Tras 3 años de crisis, el porcentaje de créditos considerados dudosos por bancos y cajas es de apenas el 2,6% (13.558 millones frente a 527.644 en total). Ésta cifra es engañosa, puesto que muchas entidades están refinanciando lo que pueden para no tener que asumir unos pisos que les queman (sólo las cajas ya han tenido que comerse 37.000 millones en activos inmobiliarios). Sin embargo, con el euríbor al alza (la subida de febrero implicará 35 euros mensuales para una hipoteca media) las cosas se complicarán para muchos hogares. Aunque 2011 será seguramente el año del comienzo de la recuperación de las cifras macroeconómicas, ya anunciamos que sería el más duro para las economías domésticas. Aquellos que no puedan soportarlo más tendrán la tentación de poner su piso también en venta, añadiendo más tensión a un mercado que ya está al límite.

La clave: ¿cuánto aguantarán los dueños?

Hasta ahora, los precios de los pisos no han bajado lo que se esperaba (o como ha ocurrido en EEUU, otro país afectado por una burbuja en el ladrillo) porque los dueños de viviendas están aguantando su stock. Por una parte, los particulares que compraron en los años buenos no quieren vender por debajo de lo que les costó. Por el otro, bancos y promotores no desean realizar una operación que les obligaría a contabilizar las pérdidas en sus balances. Sin embargo, esta situación no podrá mantenerse siempre, especialmente en el sistema financiero, que se ha convertido en el gran propietario en España, de solares y pisos.

Los bancos y (sobre todo) las cajas que prestaron dinero a promotores les han estado refinanciando hasta ahora para no hacerse cargo de unas casas que no desean. Además, han ido aparcando en sus balances los activos que les adjudicaban, sin incluir las pérdidas en las que incurrían por la depreciación de su valor. Ahora, las cajas tienen que sanear sus cuentas para obtener financiación.

El Estado y el BCE han sostenido artificialmente a las entidades en los últimos años pero esto podría estar acabándose. Si ocurre, miles de pisos vacíos podrían empezar a llegar al mercado procedente de las entidades financieras, deprimiendo aún más los precios. Entonces, podría desatarse el pánico entre los que ven cómo se deprecian sus pisos vacíos.

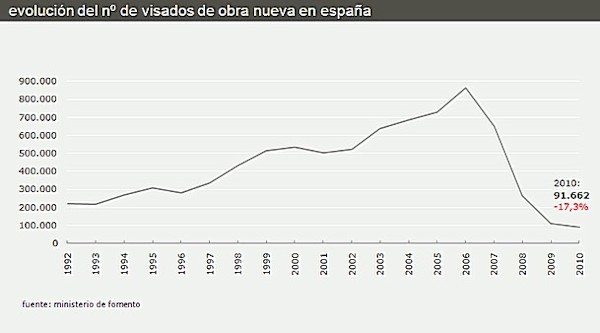

El alivio: no hay nuevas casas

Desde el lado de la oferta, el único respiro que les queda a los propietarios es saber que no habrá nuevas casas en los próximos años. Parece que hay consenso en que el parque inmobiliario en España está sobredimensionado, por lo que no es probable que haya quien esté dispuesto a lanzarse a nuevas promociones inmobiliarias.

Número de visados de obra nueva (Fuente: idealista y Ministerio de Fomento)

En 2010 se batió el récord de menos visados para obras nuevas aprobados. Hasta que el mercado no reabsorba los pisos sin vender, no se comenzarán a construir los nuevos. Al menos por este lado, no habrá más casas vacías que añadir a las que, por miles, aparecen diseminadas por toda la superficie del país.