La UE recupera el plan ideado el pasado noviembre para afrontar la posible caída de España: ampliar el actual Fondo de rescate. "La capacidad de préstamo del Fondo de Estabilidad Financiara debe ser reforzada y hay que ampliar el alcance de su actividad. Aquí tenemos todas las opciones sobre el tamaño y el alcance de nuestros respaldos financieros –no sólo para los actuales, sino también para el mecanismo de estabilidad europea permanente-".

Esta frase de Olli Rehn, en un artículo publicado este miércoles en el Financial Times, ha generado un auténtico terremoto en las bolsas europeas, especialmente la española. El Ibex se ha disparado un 5,42% tras las palabras del finlandés que apuntan a que la UE aumentará los 750.000 millones de euros pactados en mayo y flexibilizará las reglas para acceder al mismo, permitiendo comprar deuda soberana o dar líneas de crédito preventivas a los Gobiernos en problemas.

Incluso, el jefe de Rehn, José Manuel Durao Barroso, presidente de la Comisión Europea, ha apoyado sus palabras y ha asegurado que "más vale prevenir que curar", en una clara alusión a la necesidad de ampliar este fondo antes de que España necesite acudir al mismo.

Mirando a Madrid

Porque a nadie se le escapa que lo que le ocurre a Portugal en las últimas semanas no es más que un anticipo de lo que le puede pasar a España. El rescate al país luso se da por descontado y es asumible por el Fondo. Pero hay muchas más dudas cuando llega el turno de solventar una posible caída de la deuda española. Por eso, desde Bruselas, llevan mucho tiempo mirando hacia Madrid.

El primer problema es que el Fondo de rescate en principio sólo podía aplicarse para un máximo de tres estados miembros, si no quiere perder la calificación de Triple A. Por lo tanto, si Grecia e Irlanda ya han acudido al mismo y Portugal está al caer, no quedaría sitio para España.

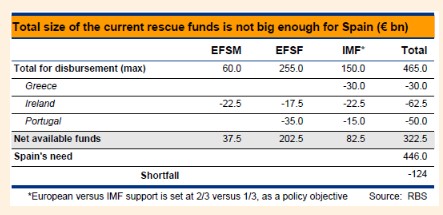

Esta dificultad sería relativamente sencilla de salvar, pero no es sólo una cuestión del número de países, sino del dinero que éstos necesiten. Se supone que el agujero español es de unos 446.000 millones de euros (ver gráfico del Financial Times con datos del banco RBS).

En teoría, el Fondo iba a disponer de 750.000 millones: 440.000 de los estados de la eurozona, 60.000 de la Comisión y 250.000 del FMI (que se compromete a prestar un tercio de la cantidad total). Sin embargo, la realidad es que se trata de una cantidad ilusoria, ya que apenas rondará los 450.000 millones efectivos (240.000 de los gobiernos, 60.000 de la Comisión y 150.000 del FMI, que cumple poniendo una tercera parte).

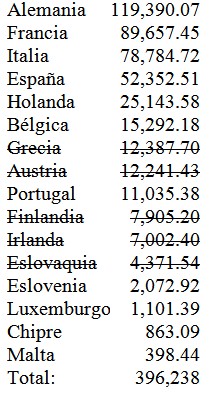

Esto es así, en primer lugar, porque ya hay tres países menos para aportar dinero al Fondo en caso de que Portugal sea rescatada (y con España, podría haber un cuarto), tras la caída de Grecia e Irlanda. En segundo lugar, porque Francia, Alemania o los países nórdicos tampoco podrán completar esa cantidad a través de la emisión de deuda (si quieren ir más allá de las aportaciones comprometidas, eso podría complicar la posición de sus propias finanzas públicas).

De esta manera, si se quitan los 30.000 millones que se entregan a Grecia, los 62.500 de Irlanda y los más de 50.000 que necesitará Portugal, quedan unos 320.000 millones disponibles para otro rescate. Esto quiere decir que para ayudar a España faltarían unos 126.000 millones.

La ampliación

Es para solventar este problema por lo que se están manejando las diferentes opciones de las que se habla en los últimos días. La primera es la que ofrece Olli Rehn: ampliar el Fondo. Un particular Plan B que ya fue presentado el pasado noviembre y que, poco después, fue paralizado debido al rechazo de Alemania a poner más dinero para rescatar países.

Además, ampliar el Fondo no es una cuestión tan sencilla. En primer lugar, esto provocaría incrementos en los fondos destinados por los países en buena situación financiera (Alemania, Francia y los nórdicos), con lo que la deuda de estos estados correría el riesgo de entrar en problemas: sería como desvestir a un santo para vestir a otro.

De hecho, este mismo miércoles el Instituto de Estudios Económicos de Berlín (DIW) ha calificado de "peligrosa" la ampliación del Fondo y llevaría "más nerviosismo a los mercados". Además, habría que cambiar sus normas de funcionamiento. Según fuentes consultadas por Bloomberg, se está estudiando cambiar las normas que se aplican sobre el colateral del Fondo para ampliar su capacidad de préstamo, reducir los tipos de interés a los que concede los créditos y permitir que se utilice para amortizar deuda. También se ha planteado la posibilidad de que compre deuda pública de los estados, en sustitución del Banco Central Europeo.

La alternativa bancaria

Sin embargo, en los últimos días, se ha abierto una nueva alternativa: el rescate de bancos y cajas españoles, dejando que el Estado se maneje en el mercado de deuda. Los que apuestan por esta opción piensan que con el plan de recorte del gasto del Gobierno será suficiente para que no haya una quiebra del Tesoro Público. Sin embargo, dudan de la situación de bancos y cajas.

Hasta ahora, el sector financiero sólo ha recibido del Frob (fondo de rescate bancario) unos 15.000 millones de euros de los cerca de 99.000 previstos en el Fondo. Pero algunas otras fuentes cifran en 80.000 millones adicionales lo que necesitarán bancos y cajas para hacer frente a las pérdidas provenientes de la explosión de la burbuja inmobiliaria, como es el caso de Nomura o la agencia de calificación de riesgos Moody´s.

Por eso, algunos analistas piden que 100.000 millones de euros del Fondo de Rescate europeo vayan destinados al Frob, quitándole ese peso a la Hacienda española, que de este modo tendría menos dificultades para cumplir con sus propias obligaciones.