La crisis de deuda pública que sufre la zona euro está aún muy lejos de quedar finiquitada, tal y como afirmó el miércoles el presidente del Gobierno, José Luis Rodríguez Zapatero. El riesgo de quiebra alcanza niveles récord en Irlanda y Portugal.

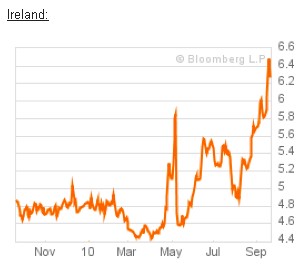

Los CDS (credit default swaps), un seguro para cubrir a los inversores del impago (default) de deuda pública y privada, ha superado los 500 puntos básicos en el caso de los bonos irlandeses y los 400 en el caso de los lusos, señal de que los inversores se fían cada vez menos de la solvencia de ambos Estados. Esto significa que un inversor tendría que pagar alrededor de 490.000 dólares para asegurar 10 millones de dólares en deuda irlandesa a cinco años.

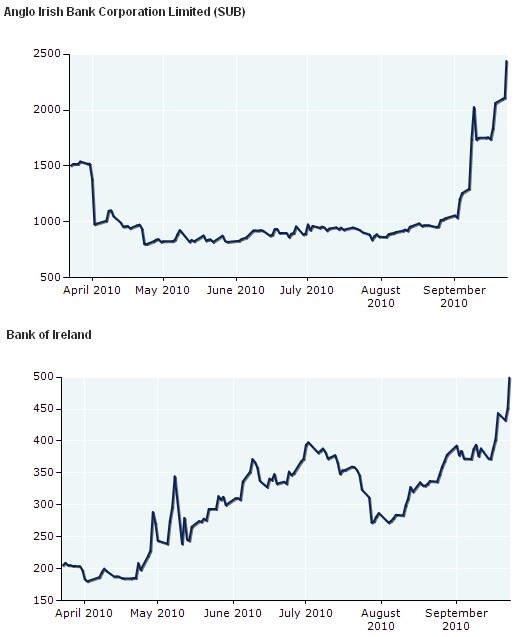

El caso de Irlanda es el que más preocupa en estos momentos a las autoridades comunitarias. Las bolsas del continente empezaron a registrar caídas generalizadas a lo largo de la mañana de este jueves tras las últimas informaciones que apuntan a una posible quiebra del Anglo Irish Bank, uno de los mayores bancos del país. Esta opción se lleva discutiendo semanas en el seno de la clase política irlandesa ante el abultado coste que acarreará el rescate de la entidad para las ya muy deterioradas cuentas públicas.

El diario Irish Examiner alertó que Dublín barajaba no devolver todo el dinero a los principales prestamistas (bancos) del nacionalizado Anglo Irish Bank. El rumor ha provocado en la sesión de este jueves un aumento sustancial en las primas de riesgo de la deuda irlandesa que, por extensión, ha afectado a las economías más débiles de la zona euro (ver gráficos).

Así, el diferencial de tipos en los bonos a 10 años entre Irlanda y Alemania se disparó hasta los 433 puntos básicos, un nuevo máximo, en Portugal subió hasta los 397 puntos, y en el caso de España hasta los 187 puntos.

El Gobierno de Dublín ha desmentido la información. "Es impensable que Irlanda o los grandes bancos irlandeses suspendan pagos", señaló el ministro de Finanzas, Brian Lenihan. "Irlanda no está dispuesta a ser una especie de experimento social de quiebras bancarias".

Pese a todo, el riesgo de quiebra sigue subiendo en los grandes bancos del país, señal de que el mensaje oficial no tranquiliza a los inversores. Y es que, una quiebra de estas características obligaría al Gobierno de Dublín a solicitar de forma oficial ayuda financiera a Bruselas y el Fondo Monetario Internacional (FMI), haciendo uso del fondo de 750.000 millones de euros aprobado el pasado mayo.

A ello se suman, además, los malos datos económicos conocidos este jueves. El PIB de Irlanda se contrajo un 1,2% en el segundo trimestre respecto al primero y un 1,8% en tasa interanual.

Esta situación agrava la delicada solvencia de Irlanda. Cabe recordar que la pasada semana un informe de Barclays advertía de que Irlanda tendría que recurrir a la ayuda financiera de la UE y el FMI. El pasado viernes el Banco Central Europeo (BCE) se vio obligado a intervenir de nuevo mediante compras de bonos irlandeses en un intento de calmar a los mercados.

Por su parte, Portugal está vendiendo a toda prisa los activos que aún retiene para reforzar su solvencia. En concreto, sacará a la venta la próxima semana el 7% que posee en la petrolera Galp, equivalente a 900 millones de euros, con una emisión de obligaciones, según anunció este jueves la entidad estatal Parpública.

Galp Energía, cuyos principales accionistas son la italiana ENI y el grupo luso Amorim con un 33,3% de títulos cada uno, está entre las empresas de participación pública de las que el Gobierno portugués decidió desprenderse en marzo dentro de las medidas para reducir el gasto del Estado e inyectarle ingresos.

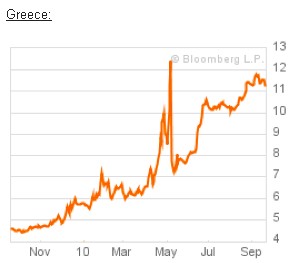

Mientras, la Comisión Europea está discutiendo en los últimos días la posibilidad de extender más allá de 2012 la ayuda concedida a Grecia para evitar su quiebra. Y es que, todo apunta a que Atenas no será capaz de cumplir sus compromisos de reducción de déficit al tiempo que se prevé un nivel de deuda público próximo al 150% del PIB en 2012 ó 2013.

Ya lo advertía la OCDE en un reciente informe. Tal y como avanzó LD, este organismo no descarta quiebras entre los PIIGS (Portugal, Italia, Irlanda, Grecia y España) a partir de 2012, cuando expire el plazo concedido por Bruselas para avalar las cuentas de estos países.

De momento, Alemania rechaza extender en el tiempo el rescate griego. El ministro de Finanzas germano, Wolfgang Schaeuble, indicó el miércoles que su Gobierno se opondrá a cualquier intento de prolongar el denominado Fondo de Estabilidad Financiera (EFSF, en sus siglas en inglés) más allá de los tres años contemplados. "Cualquiera que crea que el EFSF se prolongará más allá de tres años pone nuestra confianza en riesgo. No podemos hacer eso", alertó. "De lo contrario, será difícil defender la estabilidad del euro".

Así pues, las autoridades comunitarias barajan una segunda ronda de rescates soberanos que, por el momento, afectaría a Irlanda y, nuevamente, a Grecia. Esta posibilidad está ya encima de la mesa en Bruselas. Por último, en su Boletín Trimestral, el Banco de Inglaterra advierte lo siguiente: "Las preocupaciones sobre el riesgo de quiebra soberana en algunos países europeos persisten".