El sistema financiero español ha sido, desde el comienzo de la crisis, alabado como ejemplo de estabilidad y solidez. Frente a los malos datos del paro o de las cuentas públicas, bancos y cajas parecían vacunados ante los problemas que asolaban a sus colegas en EEUU o el Reino Unido. Sin embargo, esa ilusión se ha desvanecido en los últimos meses y ya son numerosas las voces que alertan de que su situación no es tan buena como podía parecer.

Este martes fue el FMI el que presentó su Informe Global de Estabilidad Financiera, y dedicó uno de sus anexos a la salud del sistema bancario español. Y, aunque la institución asegura en el primer párrafo del capítulo que lo más probable es que sea capaz de “soportar las consecuencias de la crisis”, también advierte que el sistema en general experimentará una pérdida bruta de capital que podría llegar a los 5.000 millones para los bancos y 17.000 para las cajas en problemas.

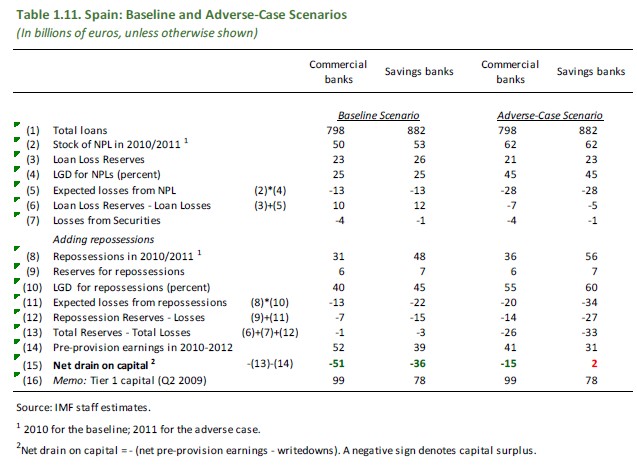

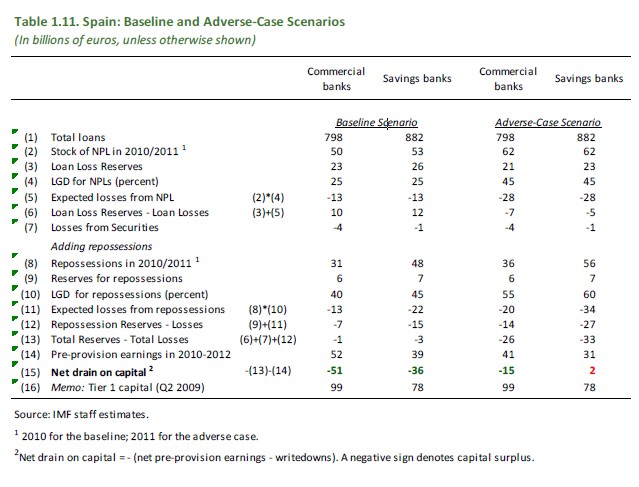

La pregunta con la que el organismo dirigido por Dominique Strauss-Khan comienza su análisis es si “el sector bancario español tendrá suficientes provisiones para hacer frente a las pérdidas potenciales” que sufrirá este año. Para responderla utiliza dos tablas (páginas 57 y 58 del documento adjunto) en las que resume la situación del sistema financiero hispano, diferenciando entre bancos y cajas (y planteando dos posibles escenarios).

Según sus datos, las pérdidas en la valoración de los activos en propiedad de las entidades podría llegar hasta los 115.000 millones de euros, en el escenario más pesimista (con una tasa de desempleo del 24%, la misma que se registró en la crisis de 1994). En este caso, además, el beneficio caería, con lo que la capacidad de respuesta de las entidades sería menor. Si se cumplieran todas estas previsiones, los bancos mantendrían un beneficio neto en 2010 de hasta 15.000 millones de euros, pero las cajas verían unas pérdidas de 2.000 millones.

El resumen es el siguiente:

- Para los bancos (escenario más pesimista): perderían 28.000 millones por morosidad (tienen reservas por 21.000); 20.000 millones por ejecuciones de activos hipotecarios (tienen reservas por 6.000) y perderían 4.000 millones en títulos de renta fija. Es decir, que tendría 52.000 millones menos en sus balances y sólo 27.000 millones de reservas. Teniendo en cuenta que los beneficios por la actividad corriente llegarán a los 41.000 millones, los bancos todavía tendrán 15.000 millones de ganancia neta.

- Para las cajas (en ese mismo escenario pesimista): las pérdidas por morosidad subirán a los 28.000 millones, en préstamos asociados a activos inmobiliarios de 34.000 millones y en renta fija de 1.000 millones. Como las provisiones de las entidades públicas suman 30.000 millones, les quedaría un balance negativo de 33.000 millones. Si se cumple el pronóstico del FMI y ganan 31.000 millones antes de las provisiones, el resultado será de 2.000 millones de pérdidas netas. Y hay que tener en cuenta que este dato suma los resultados de todas las entidades, las que están en buena situación financiera y las que no.

Con estas cifras, no es extraño que desde el FMI se advierta de que “aunque la situación no es tan grave como en la crisis de 1993-94”, a causa de los menores tipos de interés y tasas de paro respecto a lo que ocurrió entonces, ambas variables podrían cambiar. Además, hay un aspecto que no estaba tan presente entonces: “La descomunal subida en el nivel de apalancamiento” experimentada en la última década. Quizás por eso haya una palabra que se repite con bastante frecuencia a lo largo del informe: “Incertidumbre” .